如何界定虛開(kāi)增值稅專(zhuān)用發(fā)票

一、法規(guī)定義

根據(jù)《中華人民共和國(guó)發(fā)票管理辦法》第二十二條�����,開(kāi)具發(fā)票應(yīng)當(dāng)按照規(guī)定的時(shí)限���、順序���、欄目,全部聯(lián)次一次性如實(shí)開(kāi)具�����,并加蓋發(fā)票專(zhuān)用章����。任何單位和個(gè)人不得有下列虛開(kāi)發(fā)票行為:

1. 為他人、為自己開(kāi)具與實(shí)際經(jīng)營(yíng)業(yè)務(wù)情況不符的發(fā)票����;

2. 讓他人為自己開(kāi)具與實(shí)際經(jīng)營(yíng)業(yè)務(wù)情況不符的發(fā)票;

3. 介紹他人開(kāi)具與實(shí)際經(jīng)營(yíng)業(yè)務(wù)情況不符的發(fā)票�����。

二、違法處理

處罰

根據(jù)《中華人民共和國(guó)發(fā)票管理辦法》第三十七條�����,虛開(kāi)發(fā)票的�,由稅務(wù)機(jī)關(guān)沒(méi)收違法所得;虛開(kāi)金額在1萬(wàn)元以下的�,可以并處5萬(wàn)元以下的罰款;虛開(kāi)金額超過(guò)1萬(wàn)元的��,并處5萬(wàn)元以上50萬(wàn)元以下的罰款�����;構(gòu)成犯罪的�,依法追究刑事責(zé)任。

征補(bǔ)稅款

根據(jù)《國(guó)家稅務(wù)總局關(guān)于納稅人虛開(kāi)增值稅專(zhuān)用發(fā)票征補(bǔ)稅款問(wèn)題的公告》(國(guó)家稅務(wù)總局公告2012年第33號(hào))��,納稅人虛開(kāi)增值稅專(zhuān)用發(fā)票�����,未就其虛開(kāi)金額申報(bào)并繳納增值稅的���,應(yīng)按照其虛開(kāi)金額補(bǔ)繳增值稅��;已就其虛開(kāi)金額申報(bào)并繳納增值稅的,不再按照其虛開(kāi)金額補(bǔ)繳增值稅����。

不得抵扣進(jìn)項(xiàng)稅額

納稅人取得虛開(kāi)的增值稅專(zhuān)用發(fā)票,不得作為增值稅合法有效的扣稅憑證抵扣其進(jìn)項(xiàng)稅額�。

三、豁免情形

虛開(kāi)增值稅專(zhuān)用發(fā)票���,以危害稅收征管罪入刑���,屬于比較嚴(yán)重的刑事犯罪。納稅人對(duì)外開(kāi)具增值稅專(zhuān)用發(fā)票���,是否屬于虛開(kāi)增值稅專(zhuān)用發(fā)票��,需要以事實(shí)為依據(jù)���,準(zhǔn)確進(jìn)行界定。為此��,稅務(wù)總局制定發(fā)布了《國(guó)家稅務(wù)總局關(guān)于納稅人對(duì)外開(kāi)具增值稅專(zhuān)用發(fā)票有關(guān)問(wèn)題的公告》(國(guó)家稅務(wù)總局公告2014年第39號(hào))。自2014年8月1日起�����,納稅人對(duì)外開(kāi)具增值稅專(zhuān)用發(fā)票�����,同時(shí)符合以下3個(gè)條件��,則不屬于虛開(kāi)增值稅專(zhuān)用發(fā)票���,受票方可以抵扣進(jìn)項(xiàng)稅額。

1. 納稅人向受票方納稅人銷(xiāo)售了貨物����,或者提供了增值稅應(yīng)稅勞務(wù)、應(yīng)稅服務(wù)�����;

2. 納稅人向受票方納稅人收取了所銷(xiāo)售貨物�、所提供應(yīng)稅勞務(wù)或者應(yīng)稅服務(wù)的款項(xiàng),或者取得了索取銷(xiāo)售款項(xiàng)的憑據(jù);

3. 納稅人按規(guī)定向受票方納稅人開(kāi)具的增值稅專(zhuān)用發(fā)票相關(guān)內(nèi)容���,與所銷(xiāo)售貨物�、所提供應(yīng)稅勞務(wù)或者應(yīng)稅服務(wù)相符���,且該增值稅專(zhuān)用發(fā)票是納稅人合法取得��、并以自己名義開(kāi)具的。

四����、界定標(biāo)準(zhǔn)

賣(mài)方是否擁有貨物的所有權(quán)?

納稅人對(duì)外開(kāi)具的銷(xiāo)售貨物的增值稅專(zhuān)用發(fā)票�,納稅人應(yīng)當(dāng)擁有貨物的所有權(quán),包括以直接購(gòu)買(mǎi)方式取得貨物的所有權(quán)����,也包括“先賣(mài)后買(mǎi)”方式取得貨物的所有權(quán)。所謂“先賣(mài)后買(mǎi)”���,是指納稅人將貨物銷(xiāo)售給下家在前�����,從上家購(gòu)買(mǎi)貨物在后���。

被掛靠方是否與業(yè)務(wù)有關(guān)?

以?huà)炜糠绞介_(kāi)展經(jīng)營(yíng)活動(dòng)在社會(huì)經(jīng)濟(jì)生活中普遍存在���,判斷掛靠行為是否涉及虛開(kāi)增值稅專(zhuān)用發(fā)票��,分為以下兩種情形:

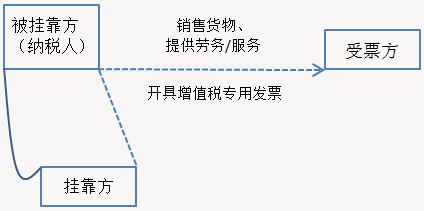

1. 如果掛靠方以被掛靠方名義�,向受票方納稅人銷(xiāo)售貨物��、提供增值稅應(yīng)稅勞務(wù)或者應(yīng)稅服務(wù)����,應(yīng)以被掛靠方為納稅人。被掛靠方作為貨物的銷(xiāo)售方或者應(yīng)稅勞務(wù)�、應(yīng)稅服務(wù)的提供方,按照相關(guān)規(guī)定向受票方開(kāi)具增值稅專(zhuān)用發(fā)票����,不屬于虛開(kāi)增值稅專(zhuān)用發(fā)票。

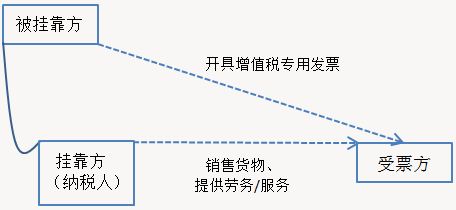

2. 如果掛靠方以自己名義向受票方納稅人銷(xiāo)售貨物����、提供增值稅應(yīng)稅勞務(wù)或者應(yīng)稅服務(wù)���,被掛靠方與此項(xiàng)業(yè)務(wù)無(wú)關(guān),則應(yīng)以?huà)炜糠綖榧{稅人����。這種情況下�����,被掛靠方向受票方納稅人就該項(xiàng)業(yè)務(wù)開(kāi)具增值稅專(zhuān)用發(fā)票�����,屬于虛開(kāi)增值稅專(zhuān)用發(fā)票����。

不一定成立的否命題

國(guó)家稅務(wù)總局公告2014年第39號(hào)是對(duì)納稅人的某一種行為不屬于虛開(kāi)增值稅專(zhuān)用發(fā)票所做的明確���,但是并不能由此反推出不符合3個(gè)條件的行為就是虛開(kāi)���。即,原命題(符合3個(gè)條件的情形不屬于虛開(kāi)增值稅專(zhuān)用發(fā)票)的成立并不意味著否命題(不合符3個(gè)條件的就屬于虛開(kāi)增值稅專(zhuān)用發(fā)票)一定為真��。

例如,某一正常經(jīng)營(yíng)的研發(fā)企業(yè)���,與客戶(hù)簽訂了研發(fā)合同�,收取了研發(fā)費(fèi)用�����,開(kāi)具了專(zhuān)用發(fā)票�,但研發(fā)服務(wù)還沒(méi)有發(fā)生或者還沒(méi)有完成��。這種情況下不能因?yàn)?個(gè)條件中列舉了“向受票方納稅人銷(xiāo)售了貨物����,或者提供了增值稅應(yīng)稅勞務(wù)、應(yīng)稅服務(wù)”��,就判定研發(fā)企業(yè)虛開(kāi)增值稅專(zhuān)用發(fā)票�����。