營改增后��,企業(yè)雇傭個人勞務稅咋繳�����?票咋開����?

在營改增前���,企業(yè)雇傭個人勞務為企業(yè)提供服務�����,如果個人勞務屬于營業(yè)稅的應稅范圍���,例如,單位聘請專家到企業(yè)講課或臨時使用一些臨時用工等�����,可以由個人或企業(yè)到稅務機關代開營業(yè)稅發(fā)票�����,扣繳個人所得稅、營業(yè)稅及相應附加稅后����,企業(yè)憑稅務機關代開的營業(yè)稅發(fā)票列支勞務費用。

營改增后�,這些個人勞務應繳增值稅。企業(yè)經(jīng)常面臨下面這些問題:

計算個人所得稅基數(shù)為不含稅價

《財政部����、國家稅務總局關于營改增后契稅����、房產(chǎn)稅�����、土地增值稅�、個人所得稅計稅依據(jù)問題的通知》(財稅〔2016〕43號)規(guī)定,個人轉讓房屋的個人所得稅應稅收入不含增值稅�,其取得房屋時所支付價款中包含的增值稅計入財產(chǎn)原值�,計算轉讓所得時可扣除的稅費不包括本次轉讓繳納的增值稅。個人出租房屋的個人所得稅應稅收入不含增值稅��,計算房屋出租所得可扣除的稅費不包括本次出租繳納的增值稅����。個人轉租房屋的,其向房屋出租方支付的租金及增值稅額��,在計算轉租所得時予以扣除�����。免征增值稅的,確定計稅依據(jù)時����,成交價格、租金收入�、轉讓房地產(chǎn)取得的收入不扣減增值稅額��。在計征上述稅種時��,稅務機關核定的計稅價格或收入不含增值稅���。

財稅〔2016〕43號文件雖未列舉“個人勞務”個人所得稅應稅收入是否不含增值稅���,但明確規(guī)定,在計征個人所得稅時�,稅務機關核定的計稅價格或收入不含增值稅。因此企業(yè)計算個人所得稅基數(shù)應是個人勞務的不含增值稅額�����。

個人勞務繳納個稅的計算方法

《財政部�����、國家稅務總局關于全面推開營業(yè)稅改征增值稅試點的通知》(財稅〔2016〕36號)規(guī)定���,在中華人民共和國境內(nèi)銷售服務�、無形資產(chǎn)或者不動產(chǎn)的單位和個人�,為增值稅納稅人,應當按照本辦法繳納增值稅�,不繳納營業(yè)稅。納稅人分為一般納稅人和小規(guī)模納稅人���,年應稅銷售額超過規(guī)定標準的其他個人不屬于一般納稅人。所以�����,個人只能是小規(guī)模納稅人����,稅率3%。

財稅〔2016〕36號文件附件1規(guī)定�,個人發(fā)生應稅行為的銷售額未達到增值稅起征點的,免征增值稅�;達到起征點的,全額計算繳納增值稅��。增值稅起征點不適用于登記為一般納稅人的個體工商戶�。增值稅起征點幅度如下:(一)按期納稅的,為月銷售額5000元~20000元(含本數(shù))����。(二)按次納稅的,為每次(日)銷售額300元~500元(含本數(shù))��。

個人所得稅法規(guī)定�����,勞務報酬所得����、稿酬所得、特許權使用費所得�����、財產(chǎn)租賃所得����,每次收入不超過4000元的,減除費用800元�����;4000元以上的�����,減除20%的費用�,其余額為應納稅所得額����。勞務報酬所得,適用比例稅率����,稅率為20%。對勞務報酬所得一次收入畸高的�,可以實行加成征收。

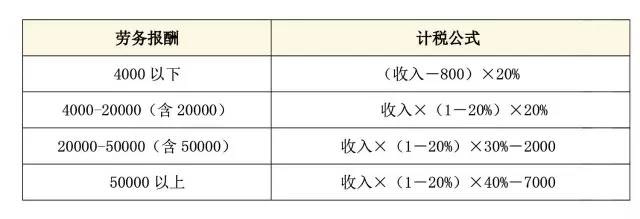

按以上規(guī)定�,稅法所說的勞務報酬計稅公式如下表所示:(單位:元)

例:企業(yè)雇傭臨時勞務給企業(yè)做宣傳���,談好月稅后酬金35000元,企業(yè)代扣代繳各項稅金����。

設:該筆酬金稅前金額為X

則:個人應繳增值稅=X÷(1+3%)×3%

個人應繳城建稅=X÷(1+3%)×3%×7%

個人應繳個人所得稅=[X÷(1+3%)]×(1-20%)×30%-2000

《財政部、國家稅務總局關于擴大有關政府性基金免征范圍的通知》(財稅〔2016〕12號)規(guī)定:將免征教育費附加�����、地方教育附加�����、水利建設基金的范圍�����,由現(xiàn)行按月納稅的月銷售額或營業(yè)額不超過3萬元(按季度納稅的季度銷售額或營業(yè)額不超過9萬元)的繳納義務人����,擴大到按月納稅的月銷售額或營業(yè)額不超過10萬元(按季度納稅的季度銷售額或營業(yè)額不超過30萬元)的繳納義務人��。

因此該例免征教育費附加���、地方教育附加�����、水利建設基金���。

由于稅后報酬=稅前報酬-應繳增值稅-應繳城建稅-應繳個人所得稅,故:

35000=X-X÷(1+3%)×3%×(1+7%)-[X÷(1+3%)×(1-20%)×30%-2000]

求出:X=44847.61���,即個人提供勞務,如果稅后報酬是35000元��,則倒推到稅前報酬為44847.61元�����。

應繳增值稅=44847.61÷(1+3%)×3%=1306.24(元)

應繳城建稅=1306.24×7%=91.44(元)

應繳個人所得稅=44847.61÷(1+3%)×(1-20%)×30%-2000=8449.93(元)

稅后酬金=44847.61-1306.24-91.44-8449.93=35000(元)����。

會計處理如下:

按本例,企業(yè)收到發(fā)票�����,支付勞務報酬�����,會計處理如下:(單位:元)

借:銷售費用 35000

貸:銀行存款 35000

借:銷售費用 9847.61

貸:現(xiàn)金(交稅) 9847.61

辦理繳納稅款與開票業(yè)務

由于增值稅在國稅繳納�,個人所得稅在地稅繳納,以上稅金既可以個人帶身份證及與企業(yè)簽訂的勞務協(xié)議或合同到國稅代開增值稅普通發(fā)票并繳納��,也可以由企業(yè)帶勞務者個人身份證復印件及企業(yè)與勞務提供者簽的勞務協(xié)議或合同到國稅代開增值稅普通發(fā)票并繳稅�,發(fā)票交給企業(yè)作為勞務支出的憑證�����。

同時����,企業(yè)還要代扣代繳個人所得稅����,當然���,個人也可以自行申報繳納�����。企業(yè)代繳個人所得稅時���,企業(yè)需要填報個人所得稅明細申報表���,注意:項目選為“勞務”,人員選“非本單位”即可����。

個人是否能夠代開增值稅專用發(fā)票���?《國家稅務總局關于印發(fā)〈稅務機關代開增值稅專用發(fā)票管理辦法(試行)〉的通知》(國稅發(fā)〔2004〕153號)規(guī)定,本辦法所稱增值稅納稅人是指已辦理稅務登記的小規(guī)模納稅人(包括個體經(jīng)營者)以及國家稅務總局確定的其他可予代開增值稅專用發(fā)票的納稅人���。

另外�,《國家稅務總局關于營業(yè)稅改征增值稅委托地稅局代征稅款和代開增值稅發(fā)票的通知》(稅總函〔2016〕145)規(guī)定�,納稅人銷售其取得的不動產(chǎn)和其他個人出租不動產(chǎn),申請代開發(fā)票的��,由代征稅款的地稅局代開增值稅專用發(fā)票或者增值稅普通發(fā)票�。

根據(jù)上述規(guī)定,營改增后��,除將不動產(chǎn)出租或銷售給一般納稅人�,個人到稅務機關只能申請代開增值稅普通發(fā)票,不能申請代開增值稅專用發(fā)票�����。